La fusión de la inteligencia artificial (IA) y la tecnología financiera (fintech) está provocando un cambio sísmico que promete redefinir el futuro de las finanzas. A medida que la IA evoluciona rápidamente, su potencial disruptivo en el ámbito fintech se vuelve cada vez más palpable, catalizando una ola de innovación que remodelará las experiencias del cliente, la eficiencia operativa y el propio tejido de los servicios financieros.

En el corazón de esta revolución se encuentra la convergencia de tecnologías de inteligencia artificial de punta, incluyendo el aprendizaje automático, el aprendizaje profundo, el procesamiento de lenguaje natural (PLN) y la visión por computadora. Estas poderosas herramientas están permitiendo a las empresas fintech aprovechar el vasto océano de datos a su disposición, extrayendo valiosos conocimientos, identificando patrones intrincados y tomando decisiones inteligentes con una velocidad, precisión y escalabilidad sin precedentes.

Uno de los aspectos más transformadores de la aplicación de la IA en fintech es en el ámbito de la detección y prevención de fraudes. Los sistemas tradicionales basados en reglas han sido durante mucho tiempo el estándar de la industria, pero a menudo luchan por mantenerse al día con las tácticas en constante evolución de los estafadores. Ahí es donde entran las soluciones de detección de fraudes impulsadas por IA.

Mediante el uso de algoritmos avanzados de aprendizaje automático entrenados en enormes conjuntos de datos que abarcan millones de transacciones, los sistemas de IA pueden aprender y adaptarse continuamente, identificando incluso las anomalías más sutiles y patrones sospechosos que podrían indicar actividad fraudulenta. Esto no solo mejora la seguridad y la confianza en los sistemas financieros, sino que también agiliza los procesos, reduce costos y minimiza el impacto del fraude tanto en las empresas como en los consumidores.

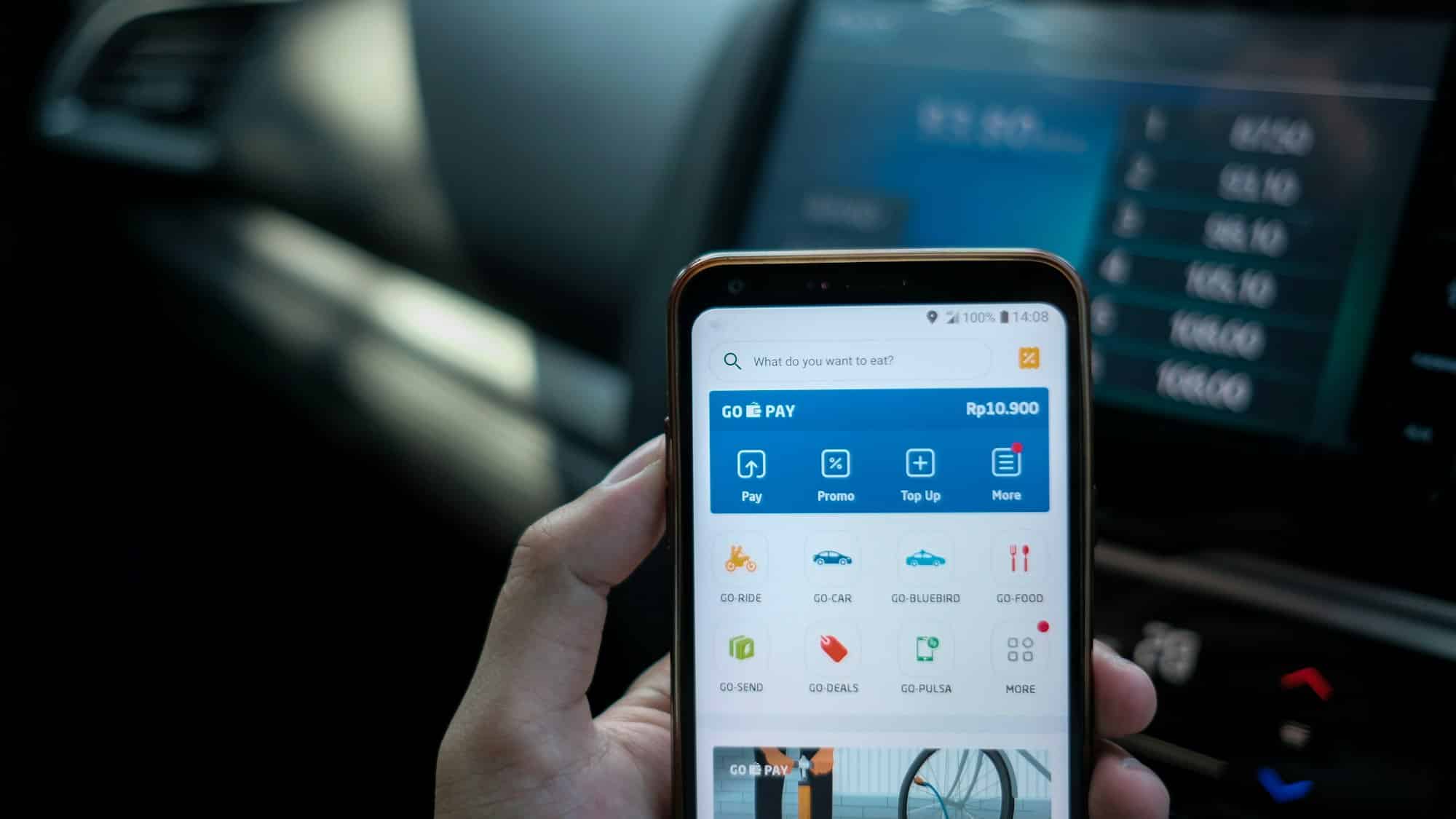

Otro dominio donde la IA está haciendo olas es en los servicios de asesoramiento financiero personalizado. Tradicionalmente, obtener asesoramiento financiero a medida ha sido un privilegio reservado para los ricos, mientras que la mayoría de las personas se han basado en soluciones genéricas. La IA está democratizando este panorama.

A través del poder del aprendizaje automático y el procesamiento de lenguaje natural, los asesores financieros impulsados por IA pueden analizar los datos financieros de un individuo, sus preferencias de inversión, tolerancia al riesgo y objetivos vitales para proporcionar recomendaciones altamente personalizadas. Desde la optimización de carteras de inversión y la gestión de riesgos hasta la planificación presupuestaria y fiscal, estas soluciones impulsadas por IA ofrecen orientación personalizada a gran escala, empoderando a las personas para tomar decisiones financieras informadas alineadas con sus circunstancias únicas.

En el ámbito del crédito y los préstamos, la transformación impulsada por la IA es igualmente profunda. Los modelos tradicionales de puntuación crediticia han sido criticados durante mucho tiempo por su dependencia en fuentes de datos limitadas y por potenciales sesgos. La IA ofrece un camino hacia prácticas de crédito más inclusivas y equitativas.

Al aprovechar algoritmos de aprendizaje automático que pueden analizar una amplia gama de fuentes de datos alternativas, como facturas de servicios públicos, historial de alquileres y actividad en redes sociales, los modelos de puntuación crediticia impulsados por IA pueden construir perfiles de riesgo más completos. Esto no solo mejora el acceso al crédito para personas con historiales de crédito tradicionales limitados, sino que también reduce el riesgo de discriminación y sesgo, fomentando una mayor inclusión financiera.

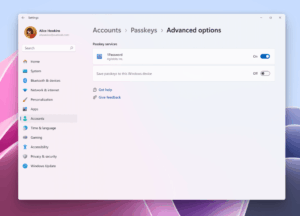

En el altamente regulado mundo de las finanzas, asegurar el cumplimiento de normas y regulaciones en constante evolución es un desafío constante. La IA está emergiendo como un potente aliado en este dominio, permitiendo a las empresas fintech navegar las complejidades de los paisajes regulatorios con mayor facilidad y eficiencia.

Mediante la aplicación del procesamiento del lenguaje natural y el aprendizaje automático, los sistemas de IA pueden analizar rápidamente vastos volúmenes de documentos regulatorios, extrayendo información relevante, identificando posibles áreas de incumplimiento y proporcionando conocimientos accionables para mitigar riesgos. Esto no solo mejora el cumplimiento, sino que también reduce la carga operativa y las posibles sanciones asociadas con violaciones regulatorias.

Según un reciente informe de la firma de investigación fintech FinTech Analytics, las áreas que más se beneficiarán de la integración de la IA en el futuro cercano incluyen el comercio automatizado y la gestión de inversiones, el cumplimiento regulatorio y la gestión de riesgos, el servicio al cliente y la participación (chatbots, asistentes virtuales), los procesos contra el lavado de dinero (AML) y la verificación de clientes (KYC), la detección y prevención de fraudes y la puntuación crediticia y los préstamos.

Como señala la Dra. Emily Johnson, Estratega Principal de IA en FinTech Innovators, «La convergencia de la IA y el fintech no es meramente un cambio tecnológico; es un cambio de paradigma que redefinirá cómo interactuamos y experimentamos los servicios financieros. Aquellos que abracen esta revolución temprano y efectivamente ganarán una ventaja competitiva significativa en los próximos años».

En el próximo año, podemos esperar ser testigos de varias alianzas de alto perfil entre líderes fintech y proveedores de tecnología de IA, acelerando el ritmo de la innovación y moldeando el futuro de las finanzas. Una colaboración rumorada es entre la plataforma de préstamos basada en blockchain LendingX y el gigante de investigación en IA DeepMind. Según fuentes de la industria, ambas compañías están en conversaciones avanzadas para aprovechar los modelos de lenguaje y las capacidades de aprendizaje profundo de DeepMind para mejorar las interacciones con los clientes de LendingX, agilizar los procesos de préstamo y mejorar la evaluación de riesgos.

Otro posible cambio de juego es la asociación informada entre el gigante de las finanzas personales Mint y OpenAI. Fuentes creíbles sugieren que ambas compañías están colaborando para desarrollar un asistente conversacional de IA capaz de proporcionar asesoramiento financiero altamente personalizado, recomendaciones de presupuesto y orientación en inversiones adaptadas a las circunstancias únicas de cada usuario.

Estos son solo la punta del iceberg, ya que numerosas startups fintech y actores establecidos están explorando activamente colaboraciones con proveedores de tecnología de IA para ganar una ventaja competitiva en este paisaje en rápida evolución.

A pesar de estos desafíos, los beneficios potenciales de la IA en fintech son demasiado significativos para ignorar. Al adoptar esta tecnología transformadora de manera responsable y ética, la industria fintech está lista para desbloquear niveles sin precedentes de innovación, eficiencia y personalización, mejorando en último término el bienestar financiero de individuos y empresas en todo el mundo.

La revolución de la IA en fintech ya está en marcha, y aquellos que aprovechen su poder estratégicamente emergirán como los líderes del futuro panorama financiero. A medida que el mundo de las finanzas continúa evolucionando, una cosa es cierta: la fusión de la IA y el fintech será una fuerza motriz, remodelando la industria de maneras que apenas podemos imaginar hoy.